歴史的な円安による経済の低迷や、外出自粛要請で在宅で勤務をされる方も増えてきた中、小さいお子さんがいるご家庭などは副業としてFXを始めようと考えている方も多いのではないでしょうか。

ここでは、国内FX会社と海外FX会社のどちらに口座を開設するか悩んでいる方に、海外FXを利用するメリット・デメリットをご説明いたします。

海外FXとは?海外FXを始めるメリット

海外FXとは、海外に拠点を置き、日本の法律の縛りを受けないFX会社のことを指します。

日本の法律の縛りを受けない分、国内FXでは実現の難しい様々なサービス(レバレッジ1000倍、追証なし等)が提供されています。

海外FXのメリット

海外FXを利用するメリットはいくつかありますが、主なメリットを挙げてみます。

- 高レバレッジ(約500~無制限)

- ゼロカットシステムで追証なし

- 口座開設・入金・取引ボーナス等、ボーナスプログラムの充実

- NDD方式による透明な取引

国内のFXでは、レバレッジは最大25倍と決まっていますが、海外FXの場合は、国内の規制に縛られないので、高レバレッジの提供が可能になっています。

ロスカットについても、強制ロスカットの水準が低く設定されていたり、ゼロカットシステムで追証を求められることがない点も、安心してトレードが出来る理由です。

また、国内では考えられないくらいの豪華なボーナス特典を実施している海外FX業者も多く、ボーナスはトレードの証拠金の一部として利用することが出来ます。

このボーナスを上手に活用することで、証拠金を大きくすることが出来ますので、資金が少なかったり、トレード回数が多いトレーダーにとっては、大きなメリットと言えます。

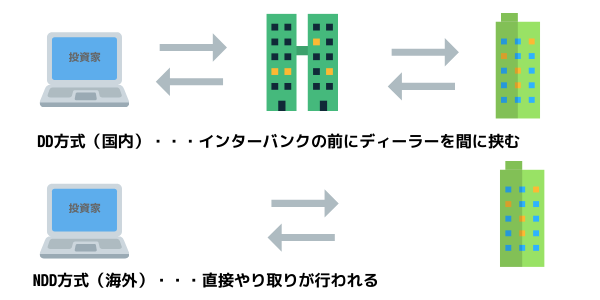

さらに、海外FX業者の場合NDD方式という発注方式を採用していることがほとんどです。

ノンディーリングデスク(NDD)方式は、トレードの間にディーラーを挟まないので、トレードの透明性が保たれ、約定拒否やリクオートなどが無いというメリットがあります。

NDD方式について詳しく知りたい方は、下記の関連記事を参考にしてみて下さい。

海外FXはボーナスやキャンペーンが多い

海外FXの魅力は何と言っても、充実したボーナスです。

国内業者に比べてボーナスが充実していることが多く、ボーナス目当てで口座を開設するトレーダーも多くいます。海外FXのボーナスは主に3種類あります。

- 口座開設ボーナス

- 入金ボーナス

- ロイヤリティボーナス(キャッシュバック)

呼び方がFX業者により若干違いますが、基本的には3つの内のどれかに分類できます。

国内でも一部口座開設ボーナスやロイヤリティボーナスを付与する会社もありますが、海外FXの場合は、条件や還元率がはるかに優遇されています。

特に、海外FXの口座開設ボーナスは、入金をしなくても1万円~2万円が付与され、資金ゼロでもトレードが可能です。もちろんボーナスのみでトレードをした場合でも、得た利益は出金することが可能です。

また上記以外にも独自のキャンペーン(年利3%キャンペーン等)を展開している海外FXもあります。

口座開設ボーナス

<画像はXMの口座開設ボーナス>

口座開設ボーナスとは、新規で口座開設をすると付与されるボーナスのことです。

条件や金額がFX業者により違いますが、口座開設が完了した時点(未入金可)でボーナスが付与されることが多いです。

会社によっては、3万円以上のボーナスが付与されることもあり、資金ゼロからボーナスを上手く活用して大きな利益を上げるトレーダーもいます。

| 海外FX業者 | 口座開設ボーナス額 | 評価 | 詳細 |

|

13,000円 | [star rate=”5″ max=”5″ number=”1″] | こちら |

|

10,000円~3,0000円 (不定期開催で30,000円ボーナス支給) |

[star rate=”5″ max=”5″ number=”1″] | こちら |

|

10,000円 | [star rate=”4″ max=”5″ number=”1″] | こちら |

|

10,000円 | [star rate=”4.5″ max=”5″ number=”1″] | こちら |

入金ボーナス

<画像はFXGTの入金ボーナス>

入金ボーナスは、口座に資金を入金すると、付与されるボーナスのことです。入金ボーナスは国内FXにはないボーナスキャンペーンです。

付与率は様々ですが、50%~100%前後が一番多い付与率です。 例えば入金100%ボーナスの場合、10万円の資金を口座に入金すると、10万円のボーナスが付与されます。ボーナスと合わせると、20万円分の資金でトレードが出来ることになります。

入金ボーナスの付与率の高い海外FX会社を選ぶと、資金が少なくても効率よくトレードすることが出来ます。

ロイヤリティボーナス(キャッシュバック)

<画像はFBSのキャッシュバックボーナス>

ロイヤリティボーナスは、トレードしたロット数に応じて付与されるボーナスのことです。

大抵の場合、1LOT10万通貨のトレードに対して、約10ドル相当のボーナスが付与されます。ボーナスは最小単位のトレードでも付与されますので、少ない資金で小ロットのトレードを行う方でも安心です。

その他独自のキャンペーンを展開している海外FXも多いです。

一例をあげると、お友達紹介キャンペーンや高級車等の景品がプレゼントされるトレードコンテスト、ボーナス付与倍率アップキャンペーンなどがあります。

ただし注意点としては、これらの付与されたボーナスは、トレードの資金として利用することは出来ますが、出金は出来ないことがほとんどです。

海外FXのレバレッジと国内レバレッジの比較

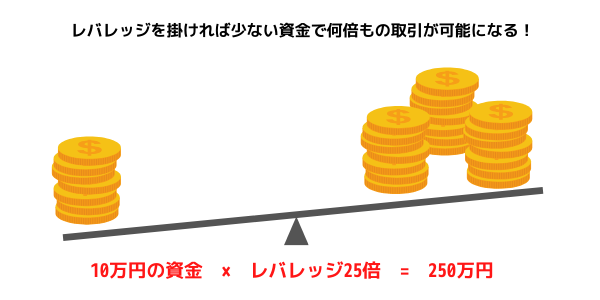

海外FXのメリットの一つに高レバレッジ(ハイレバレッジ)で取引が出来るという点が挙げられます。

国内FXのレバレッジが最大25倍なのに比べ、海外FXでは平均400倍~500倍のレバレッジをかけることが可能です。

中には、1,000倍や3,000倍のレバレッジをかけることが出来る海外FX業者も存在します。レバレッジが高いと、それだけ少ない資金で多くのポジションを持つことが可能になります。

実際に同一のロット数でポジションを持つのに、どの位の証拠金が必要になるかを、国内FXと海外FXで比較してみます。

ここでは、1ドル100円として、海外の平均500倍のレバレッジで計算します。

- 100円×10万通貨÷500倍=20,000円

- 100円×10万通貨÷25倍=400,000円

海外FXと国内FXだと、同様のロット数を持つのに380,000円もの差があります。

レバレッジが大きいと、それだけ小資金で多くのポジションを持つことも出来るので、少ない資金で大きなリターンを得ることも可能です。

但し、レバレッジが大きくなるほどリスクも大きくなりますので、適切な資金管理がより重要になってきます。

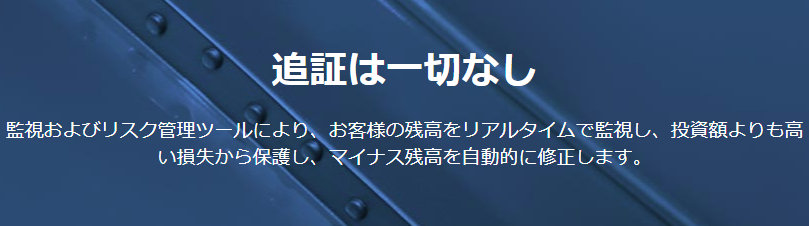

海外FXは追証なしのゼロカットシステムを採用

海外FXのもう一つの特徴は、ゼロカットシステムを採用している点です。

ゼロカットシステムとは、万が一価格が急に変動し、口座残高がマイナスになったとしても、残高がゼロにリセットされるシステムのことを指します。

国内FXの場合、急な変動で口座残高がマイナスになると、マイナス分を支払わなくてはいけません。

ハイレバレッジのトレードは利益も大きく狙える分、損失額も膨らみやすいので、そうしたリスクをゼロカットシステムが、最小限に抑えてくれるのです。

そもそも海外でゼロカットシステムが採用されているのは、ロスカット水準に差があるからとも言えます。 国内の場合は、大体証拠金維持率が100%を下回ると、マージンコールがかかります。

マージンコールとは追加保証金の催促と言う意味で、マージンコールがかかると、証拠金維持率を100%以上に回復するために、追加で証拠金を入れなくてはいけません。

期日までに差し入れないと、ポジションが強制的に決済されてしまいます。これがいわゆる追証と呼ばれるものです。

また、急変動で証拠金維持率が50%を下回っても、強制決済が執行されます。 証拠金維持率50%で強制ロスカットされれば、口座がマイナスになることはありませんが、約定が間に合わなくらい大きく動くと、口座残高がマイナスで決済されることもあります。

この場合は、国内FXでは、マイナス分を請求されることになります。 海外の場合は、大体証拠金維持率が50%を下回ると、マージンコールがかかりますが、証拠金の追加差し入れは求められません。

さらに証拠金維持率が20%を下回ると強制ロスカットとなります。

万が一大きな値動きで口座残高がマイナスになっても、そのマイナス分はFX会社が補填してくれるので、請求されることはありません。

海外FXの方が、ロスカット水準が20%と低く設定されているので、よりゼロカットシステムの重要性が増しています。

このシステムによってロスカット水準を下げることができるので、ポジションをより長く持てるというメリットが、海外FXにはあります。

海外FXと国内FXの違い

海外FXと国内FXの目立った違いは次の通りです。

- レバレッジ

- ロスカット

- 発注方式

- 税金

海外FXのレバレッジと国内FXのレバレッジ

レバレッジは、日本国内FXの場合、最大でも25倍までです。これは法律で決められているので、国内FXでそれ以上はあり得ません。

これが海外FXになると、日本の法律の縛りを受けないので、高レバレッジが可能になっています。平均すると400倍~500倍のレバレッジをかけられる海外FXが多いです。

高レバレッジは、国内FXには実現できない最大の魅力の一つと言えます。

海外FXのロスカットと国内FXのロスカット

ロスカットについても、海外FXの場合は、追証なしのゼロカットシステムを採用していることが多いです。

国内FXの場合は、証拠金維持率が規定を下回った時点でマージンコールがかかる上、口座がマイナスになった場合も、追加で資金を差し入れる必要があります。

相場が思わぬ方向に進んだ場合、初期の資金以上に資金を追加しなくてはいけない可能性があるのが、国内FXです。

一方、海外FXでは追証を差し入れる必要が無く、口座がマイナスになってもFX会社が補填してくれるので、口座はゼロにリセットされます。

つまり投資金額以上に資金を追加する必要はありません。

海外FXの発注方式と国内FXの発注方式

発注方式についても、国内FXはDD方式を採用していることが多く、海外FXはNDD方式を採用していることが多いです。

DD方式とは、ディーリングデスク(DD)方式と言う意味で、顧客と市場の間にディーラーを挟んでトレードを行う方式です。この場合、顧客の注文は直接市場には流れず、ディーラー内で処理されることもあります。

こうしたDD方式では、顧客の損失がFX会社の利益となる為、トレードの透明性が保たれにくく、約定拒否やリクオート等の顧客に不利につながることがあると言われています。

但し、DD方式の場合、スプレッドのみが会社の収益源ではないので、スプレッドが狭くされていることが多いなどのメリットもあります。

NDD方式とは、ノンディーリングデスク(NDD)方式と言う意味で、間にディーラーを挟まず、顧客の注文が直接市場に流れます。トレードの透明性が保たれやすく、約定拒否やリクオートが起きないと言われています。

但し、NDD方式の場合、スプレッドが主な収益源になりますので、国内FXと比べるとスプレッドが広がりやすいデメリットがあります。

海外FXの主な入金方法

海外FXは、国内FXに比べ、多様な入金方法が用意されています。 主な入金方法は3つです。

- 銀行送金

- クレジットカード

- オンラインウォレット

銀行送金は、国内FXと同様で、指定された銀行口座に資金を振り込む方法です。

オーソドックスな入金方法ではあるのですが、入金手続き後、着金確認が取れてから口座に反映されるため、若干のタイムラグが生じるのがデメリットです。

海外FXの場合、クレジットカードの入金が多く利用されています。

これは国内FXではない入金方法です。ネットショッピングと同じの要領で、クレジットカードから入金を行うことが出来ます。

クレジットカードから入金を行うと、手続き後即時に口座へ反映されるので、非常に便利な入金方法です。ただし、会社によって使えるカードがまちまちですので、事前に確認が必要です。

オンラインウォレットは、bitwalletやSTICPAYなどのオンラインウォレット経由で入金する方法です。 こちらも手続き後、即時に口座に反映されるので、海外FXでは普及している入金方法です。

クレジットカード同様使えるオンラインウォレットが会社によって違いますので、事前に確認が必要です。

海外FXの主な出金方法

海外FXでは、入金方法が多様であるため、出金方法もそれに合わせてルールがあります。

海外FXで出金をする場合は、入金方法と同じ手段で出金しなくてはいけないルールになっていることがほとんどです。

これは、クレジットカードで入金した場合は、クレジットカードへ出金しなくてはいけないということです。マネーロンダリング防止の観点からこのようなルールになっています。

基本的にはクレジットカードやオンラインウォレットへの出金は入金額までで、利益分は銀行送金のみ出金できる海外FXが多いです。

色々な手段で入金をしている場合は、クレジットカード、オンラインウォレット、銀行送金の順で出金されます。

海外FXの税金

海外FXもトレードで得た利益には税金がかかります。海外FXで得た利益は、国内FXで得た利益とは税金の種類が違います。

国内FXの場合は、申告分離課税の為、税率は20%です。加えて、他の投資の損益を合算できる「損益通算」や損失を最大3年繰り越せる「繰り越し控除」が可能です。

一方海外FXの場合は、利益が雑所得の扱いになる為、総合課税になります。給与などの所得プラス海外FXの利益の合計額に応じて税率が変わります。税率は5%から最大で45%にまでなります。

FX以外に給与収入や不動産収入などがあったり、年間の利益が大きなトレーダーにとっては、海外FXの税金は不利と言えますが、レバレッジをかけて税金分を上回る金額を稼ぐとレーダーにとっては海外FXは魅力的なサービスといえます。

海外FXのデメリット

上記で解説したメリットの通り最近では、国内FXより優位性があると感じ、海外FXを利用する日本人投資家も多くなりました。

実際、あらゆるサイトで初心者にもおすすめと紹介されています。 とはいえ、メリットばかりでなくデメリットも存在します。それらもきちんと把握した上で、実際にトレードを行いましょう。

海外FXを試してみた結果、思ったほどに儲けられなかったというだけならまだしも、思っていたよりも使いにくかった、自分のトレードスタイルとは合わなかったと大失敗してせっかく大切に貯めていた財産を全部失うことになれば本末転倒です。

ここからは海外FXのデメリットについてご紹介します。

- スプレッドが広い

- 日本の金融庁に登録されていない

- 信託保全が義務づけられていない

- 日本語対応能力

- 入出金のトラブル

- 税金が割高になることがある

スプレッドが広い

初心者には国内FXよりも海外FXが良いと言われてますが、人それぞれに性格や好み・ライフスタイルがあるため、100%誰にでもおすすめとは言い切れません。

たとえば、通貨ペアを取引する際、買うときと売るときで価格差ができます。 これがスプレットです。国内にFX業者の場合「スプレットが狭くて原則固定」というところが主流となっています。 更には「取引手数料無料」となっていますから、取引コストはそれほどかかりません。

一方で海外FXはというと、「取引手数料無料だけどスプレットが広くて変動制」の場合と「スプレットが狭くて変動制となっているけれど取引手数料はかかる」という、2種類の口座タイプから選ぶこととなります。

海外FXの自身のトレードスタイルに合わせて口座タイプを選べるのはありがたいものの、どちらにしても取引コストがかかることには変わりありません。 これが海外FXならではのデメリットです。

変動制となると毎回の取引ごとにどれくらい上下するか、コストがどれぐらいなのか正確にはわからないため、その点リスクを限定できないと言えます。

日本の金融庁に登録されていない

本国内向けにFX業者が営業をしようと考えた場合、日本の金融庁に登録しなければなりません。 それに対し海外FXは、海外での活動・営業を主としています。

日本人投資家が海外FXを利用しても、拠点は海外にあるためいずれも日本の金融庁への登録は義務付けられていません。 もちろん日本人が海外FX業者を利用したからといって違法行為とはなりません。

特に、日本人向けに勧誘や営業をしていないのであれば、法律に触れることはないからです。 安心感を得たいと日本語版ホームページを用意している海外FX業者を利用されている方、むしろこういった業者は金融庁より警告を受けているケースがあります。

対策として、そういった業者は「日本の居住者へのサービスでは無い」という一文を載せてるはずです。

金融庁に登録してくれた方が安心して利用できるのに、と思われるかもしれませんが、 その場合、レバレッジ制限がかかって倍率は25倍までとなり、ゼロカットシステムも提供できなくなります。

これでは、せっかくの海外FXだからこその良さが活かせません。そのためあえて海外FX業者は日本の金融庁に登録していないのです。

信託保全が義務づけられていない

国内FXの場合、2010年より信託保全が義務付けられています。万が一FX業者が倒産したとしても、顧客の資金は100%守られます。

一方で海外FX業者の場合は信託保全の義務はなく、どうするかはそれぞれの判断に任せられているのです。 コスト面を考え、大抵の業者は分別保管をしてるだけなので、万が一の時のリスクは心に留めておいた方が良いといえるでしょう。

取り合えず分別管理してるから大丈夫、と安心した気持ちでいるかもしれませんが、 安全度は信託保全と分別管理ではまったく比べ物になりません。

海外FXを利用する際は、信託保全と分別管理どちらなのかを確認するようにしましょう。

日本語対応能力

海外FX業者で日本人投資家向けに営業するため、日本語でのホームページを用意している海外FX業者もありますが、とはいえ日本語対応が完璧と思ってはいけません。

日常のやり取りは可能でも、倒産した際に資金はどうなるのか、といった話も日本語が通じない場合、やり取りに障害が生じます。 前提として、サポートデスクに日本人を常勤させている優良海外FX業者もあるため、ホームページなどで確認してそういった業者を選ぶようにしてください。

英語でのやり取りに関し、ある程度は語学力堪能だという方も、FXに関する専門用語まで認識していない方が多いのではないでしょうか。

海外の方とお金の交渉で渡り合えるだけの力がないのであれば、日本語対応がきちんとした海外FX業者を率先して選ぶことが身のためです。

入出金のトラブル

海外FXを利用する場合に、海外送金やクレジットカードを利用しての入出金をすることがあります。 実は、これがとにかく複雑でトラブルの元です。

たとえばクレジットカードのケースでは、 「入金から30日経過してからじゃないと出金は認められない・最初の出金先はクレジットカードでなければならない」など、業者ごとに細かくルールがあります。

海外送金に関しても、「特定の銀行の口座を使用しなければ送金も着金もできない・手数料が高くなる」とやはり不便な状況には変わりないのです。

利用者からの不満が高まり、最近ではbitwalletを活用する業者も増えています。登録料も年会費もかからず、さまざまな入金方法に対応してくれます。 資金を一元管理することも可能なため、手間を省きたい方はbitwallet対応の業者を選ぶことをおすすめします。

また日本の金融当局によって厳しい規制をうけ管理されている国内FX業者と異なり、海外FXだと様々な業者が存在します。 悪質なトラブルとしては、出金拒否のケースも実際にあります。取引をして利益を上げ、それを出金できないとなれば意味がありませんよね。

海外FX業者が悪いケースもありますが、一方で投資家に責任がある場合もあります。 日本語対応がうまくされてないこともありますが、出金ルールや取引ルールをきちんと理解できていないまま、出金依頼をしてしまっている状態です。

こういった事態を防ぐためにも、日本語対応があるかどうかをちゃんと選択基準の重要ポイントとしておくこと、出金の条件を事前に理解しておくことを徹底するようにしましょう。

一部の海外FX業者は詐欺行為を行っていますが、あくまで一部です。日本の業者に負けず劣らずの優良業者も多数あります。 海外FXがおすすめと聞き、とりあえず手当たり次第に利用するのではなく、口コミ・評判なども確認して良い業者選びを行いましょう。

税金¥

投資利益には必ず税金がかかりますが、分離課税と総合課税と2つある方式のうち、海外FXの場合は総合課税しか選ぶことができません。 わざわざ確定申告をしなければなりませんし、利益に応じて税率が上がるため、15%から高ければ55%となることもあります。

大きく儲けられたと思っても、税金で大きく引かれて手元にはほとんどなくなってしまうという場合があるというのも海外FXのデメリットです。

少しでも税金を下げるためにも、利益を一定額に抑えて分散投資を行うなど工夫して投資を行うことがいいでしょう。

副業で海外FXのまとめ

海外FXは国内FXと比べて高レバレッジ、豊富なボーナス、ロスカットシステムの採用などFXトレーダーにとって人気のあるサービスを提供しています。

また国内FXと違い口座開設が簡単で未入金でもボーナスによりトレードを行うことが出来るのも初心者にとって取り組みやすい環境となっています。

海外FX業者の殆どは口座開設や口座維持手数料が無料なところが多いため、試しに口座開設して使い方を試してみるのがオススメです。

海外FXの国内FXにはないルール、それがメリットとなることもあればデメリットとなってしまう場合もあります。 それらをよく確認の上で、自身のトレードスタイルと比較し利用するかどうか決めましょう。

海外FXの場合、上記でも説明したように日本の金融庁に登録されているから・日本語でのホームページが用意されているから安全とは言い切れません。 しかし、日本のルールに縛られてないからこそのメリットだってあるのです。

日本語で書かれていたら安心とも言い切れませんが、お金に関することですから、いざという時の交渉は、できれば日本語でやりたいものです。そのため、日本人にも使いやすいようになっている業者を選ぶようにしましょう。

悪徳業者も存在するものの、それはごく一部です。実際、日本にも法の目をかいくぐってとにかく利益を上げようとしてくる業者はあるのですから同じです。

危険な業者とは関わらないこと、少しでもデメリットを回避しながら利用できるようにするためにも、知識を身につけることが大切です。 やり方を少し変えるだけで軽減できるリスクはいくつもあるのです。